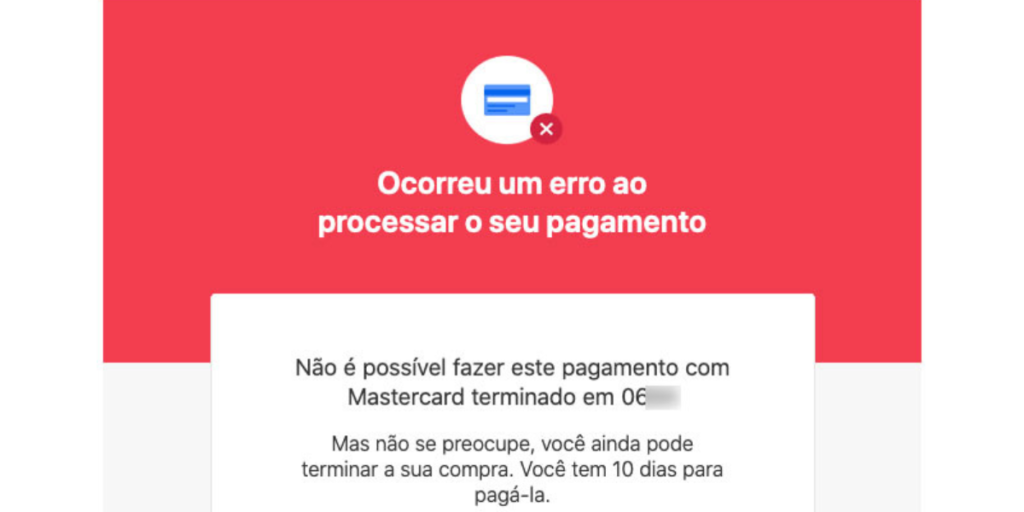

Você já passou pela situação de tentar solicitar um cartão de crédito e receber uma resposta negativa? Se sim, você não está sozinho.

Segundo uma pesquisa da Serasa Experian, cerca de 40% dos brasileiros que pedem um cartão de crédito são rejeitados pelas instituições financeiras.

- Mas por que isso acontece?

- Quais são os critérios que as empresas usam para aprovar ou negar um cartão de crédito?

- E o que você pode fazer para aumentar as suas chances de conseguir o seu?

Neste artigo, vamos explicar os principais motivos que impedem você de ser aprovado no cartão de crédito e dar algumas dicas de como resolver esse problema.

Como Funciona a Análise de Crédito?

Antes de entrarmos nos motivos que podem levar à recusa do seu pedido de cartão de crédito, é importante entender como funciona a análise de crédito.

A análise de crédito é um processo que as instituições financeiras realizam para avaliar o risco de emprestar dinheiro a um cliente.

Ou seja, é uma forma de verificar se o cliente tem condições de pagar as suas dívidas e se é um bom pagador.

Para isso, as empresas levam em conta diversos fatores, como:

- Dados pessoais: nome, idade, sexo, estado civil, profissão, renda, endereço, etc.

- Histórico de crédito: se o cliente já teve ou tem outros cartões de crédito, empréstimos, financiamentos, etc., e se pagou ou paga em dia.

- Score de crédito: uma pontuação que varia de 0 a 1000 e que indica o nível de confiança que o mercado tem no cliente. Quanto maior o score, maior a chance de conseguir crédito.

- Consultas ao CPF: quantas vezes o cliente teve o seu CPF consultado por outras empresas nos últimos meses.

- Restrições no CPF: se o cliente tem o nome sujo em órgãos de proteção ao crédito, como SPC e Serasa.

Cada empresa tem os seus próprios critérios e políticas de crédito, e pode pesar mais ou menos cada um desses fatores.

Por isso, é possível que um cliente seja aprovado em uma empresa e recusado em outra, mesmo tendo o mesmo perfil.

Além disso, as empresas podem mudar os seus critérios de acordo com a situação econômica do país, o segmento de mercado, a concorrência, etc.

7 Motivos que Impedem Você de Ser Aprovado no Cartão de Crédito

Agora que você já sabe como funciona a análise de crédito, vamos ver quais são os principais motivos que podem fazer com que o seu pedido de cartão de crédito seja negado.

Veja a seguir:

1. Renda Baixa ou Não Comprovada

Um dos fatores que as empresas consideram na hora de aprovar ou não um cartão de crédito é a renda do cliente.

A renda é a fonte de pagamento das dívidas, e por isso, as empresas querem ter certeza de que o cliente tem uma renda suficiente e estável para arcar com os seus compromissos financeiros.

Além disso, a renda também determina o limite de crédito que o cliente pode ter. Geralmente, as empresas estabelecem um limite de crédito que não ultrapassa 30% da renda do cliente.

Por exemplo, se o cliente tem uma renda de R$ 2.000,00, o seu limite de crédito não deve passar de R$ 600,00.

Portanto, se o cliente tem uma renda baixa ou não comprovada, ele pode ter dificuldades para conseguir um cartão de crédito.

Isso pode acontecer, por exemplo, com pessoas que trabalham como autônomos, freelancers, informais, etc., e que não têm um comprovante de renda formal, como um holerite ou um extrato bancário.

Nesses casos, o cliente pode tentar comprovar a sua renda de outras formas, como por meio de declaração de imposto de renda, contrato de prestação de serviços, recibos de pagamento, etc.

Outra alternativa é buscar por cartões de crédito que não exigem comprovação de renda, como os cartões pré-pagos, consignados ou digitais.

2. Score de Crédito Baixo

O score de crédito é uma pontuação que varia de 0 a 1000 e que indica o nível de confiança que o mercado tem no cliente.

Quanto maior o score, maior a chance de conseguir crédito. O score de crédito é calculado com base no histórico de crédito do cliente, ou seja, se ele paga as suas contas em dia, se tem dívidas atrasadas, se usa muito ou pouco o crédito, etc.

O score de crédito pode ser consultado gratuitamente nos sites dos órgãos de proteção ao crédito, como SPC e Serasa.

Se o cliente tem um score de crédito baixo, isso significa que ele tem um histórico de crédito ruim, e que as empresas têm receio de emprestar dinheiro para ele.

Por isso, ele pode ter o seu pedido de cartão de crédito recusado. Para aumentar o seu score de crédito, o cliente deve adotar alguns hábitos, como:

- Pagar as suas contas em dia, evitando atrasos e juros.

- Negociar e quitar as suas dívidas, se tiver alguma.

- Usar o crédito de forma consciente, evitando o endividamento e o comprometimento da renda.

- Atualizar os seus dados cadastrais nos órgãos de proteção ao crédito, como nome, endereço, telefone, etc.

- Fazer um cadastro positivo, que é um banco de dados que registra as informações positivas do cliente, como as contas pagas em dia, os empréstimos quitados, etc.

3. Nome Sujo

O nome sujo é uma expressão popular que se refere à situação de ter o CPF restrito nos órgãos de proteção ao crédito, como SPC e Serasa.

Isso acontece quando o cliente deixa de pagar uma dívida e o credor faz a negativação do seu CPF.

Quando isso ocorre, o cliente fica com o nome sujo e tem o seu acesso ao crédito limitado ou bloqueado.

Ou seja, ele pode ter dificuldades ou até mesmo impossibilidade de conseguir um cartão de crédito, um empréstimo, um financiamento, etc.

Para sair do nome sujo, o cliente deve negociar e pagar a sua dívida com o credor. Após o pagamento, o credor deve retirar o nome do cliente dos órgãos de proteção ao crédito em até cinco dias úteis.

Se isso não acontecer, o cliente pode entrar em contato com o credor e solicitar a baixa do seu CPF.

Se ainda assim o problema não for resolvido, o cliente pode procurar os órgãos de defesa do consumidor, como o Procon ou o Juizado Especial Cível.

4. Muitas Consultas ao CPF

Outro motivo que pode impedir o cliente de ser aprovado no cartão de crédito é ter muitas consultas ao seu CPF.

As consultas ao CPF são feitas pelas empresas quando o cliente solicita um crédito, como um cartão de crédito, um empréstimo, um financiamento, etc.

Essas consultas ficam registradas nos órgãos de proteção ao crédito, como SPC e Serasa, e podem ser vistas por outras empresas.

Se o cliente tem muitas consultas ao seu CPF em um curto período de tempo, isso pode indicar que ele está buscando crédito em vários lugares, e que pode estar com dificuldades financeiras ou com intenção de se endividar.

Por isso, as empresas podem recusar o seu pedido de cartão de crédito, por considerarem que ele é um cliente de alto risco.

Para evitar esse problema, o cliente deve evitar fazer muitas solicitações de crédito em um curto período de tempo, e pesquisar bem antes de escolher o cartão de crédito que mais se adequa ao seu perfil e às suas necessidades.

5. Erros Cadastrais

Um erro cadastral é uma informação incorreta ou desatualizada que consta no cadastro do cliente nos órgãos de proteção ao crédito, como SPC e Serasa, ou nas instituições financeiras.

Esse erro pode ser, por exemplo, um nome errado, um endereço antigo, um telefone inexistente, etc.

Esse tipo de erro pode prejudicar o cliente na hora de solicitar um cartão de crédito, pois pode gerar inconsistências ou divergências nas informações fornecidas pelo cliente e pelas empresas.

Por isso, o cliente pode ter o seu pedido de cartão de crédito negado, mesmo que tenha uma boa situação financeira.

Para evitar esse problema, o cliente deve verificar e atualizar os seus dados cadastrais nos órgãos de proteção ao crédito e nas instituições financeiras periodicamente.

Para isso, ele pode acessar os sites dessas entidades e fazer a alteração dos seus dados online, ou entrar em contato por telefone ou e-mail.

Além disso, o cliente deve conferir se os seus dados estão corretos e completos quando for preencher uma proposta de cartão de crédito, e informar qualquer mudança que ocorrer.

6. Idade ou Tempo de Conta Insuficientes

Outro motivo que pode impedir o cliente de ser aprovado no cartão de crédito é ter uma idade ou um tempo de conta insuficientes.

A idade mínima para solicitar um cartão de crédito é de 18 anos, mas algumas empresas podem exigir uma idade maior, dependendo do tipo de cartão ou da política de crédito.

Além disso, algumas empresas podem exigir um tempo mínimo de conta para liberar um cartão de crédito para o cliente.

Por exemplo, se o cliente tem uma conta corrente em um banco, ele pode ter que esperar alguns meses para solicitar um cartão de crédito vinculado à sua conta.

Portanto, se o cliente tem uma idade ou um tempo de conta insuficientes, ele pode ter o seu pedido de cartão de crédito recusado.

Para resolver esse problema, o cliente deve verificar quais são os requisitos de idade e tempo de conta das empresas que oferecem o cartão de crédito que ele deseja, e se adequar a eles.

Outra opção é buscar por cartões de crédito que não tenham essas exigências, como os cartões pré-pagos, consignados ou digitais.

7. Limite de Crédito Esgotado

O limite de crédito é o valor máximo que o cliente pode gastar com o seu cartão de crédito.

Esse valor é definido pela instituição financeira que emite o cartão, com base na análise de crédito do cliente.

O limite de crédito pode variar de acordo com a renda, o score, o histórico, o comportamento e a situação financeira do cliente.

O limite de crédito pode ser aumentado ou reduzido pela instituição financeira, de acordo com a sua política de crédito e a solicitação do cliente.

Se o cliente tem um limite de crédito esgotado, ou seja, se ele já gastou todo o seu limite ou está próximo de gastar, ele pode ter dificuldades para conseguir um novo cartão de crédito.

Isso porque as empresas podem entender que o cliente já tem um comprometimento alto da sua renda com o crédito, e que pode não ter condições de pagar mais uma dívida.

Por isso, elas podem recusar o seu pedido de cartão de crédito, ou oferecer um limite de crédito muito baixo.

Para evitar esse problema, o cliente deve usar o seu limite de crédito de forma consciente e responsável, evitando gastar mais do que pode pagar.

Além disso, ele deve pagar a sua fatura em dia e integralmente, para liberar o seu limite de crédito e evitar juros e multas.

Outra dica é solicitar um aumento do seu limite de crédito, se ele tiver uma boa situação financeira e um bom relacionamento com a instituição financeira.

Conclusão

Neste artigo, você aprendeu quais são os principais motivos que impedem você de ser aprovado no cartão de crédito, e como resolver cada um deles.

Veja Também, 7 Dicas para Aprovar um Cartão de Crédito

Agora, você pode aumentar as suas chances de conseguir o cartão de crédito que você deseja, e aproveitar os benefícios que ele oferece.

Mas lembre-se: use o seu cartão de crédito de forma inteligente e equilibrada, para não comprometer a sua saúde financeira e o seu score de crédito.

Esperamos que este artigo tenha sido útil para você. Se você gostou, compartilhe com os seus amigos e deixe a sua opinião nos comentários.

Até a próxima!